Aquí puedes encontrar:

Después de todo, a través de él se puede evaluar la probabilidad de que ocurra una situación peligrosa, sobre todo, calcular el tamaño del impacto o pérdida de este riesgo en el negocio.

¿Para qué sirve el análisis de riesgos?

El objetivo del análisis de riesgos no es solo realizar una posible estimación de las pérdidas operativas, sino también evitar que se produzcan. Un ejemplo clásico de esto es el análisis de riesgos de seguridad laboral.

En este caso, el análisis de riesgos busca prevenir accidentes que causen daños a la propiedad, especialmente a la integridad física y la vida de los trabajadores.

Sin embargo, el análisis de riesgos no es solo para el caso de accidentes.

En una evaluación de riesgo crediticio, por ejemplo, es posible analizar si alguien que está pidiendo prestado un préstamo podrá reembolsarlo.

Hablaremos más sobre estos y otros tipos de riesgos más adelante.

¿Cuáles son los tipos de riesgo en el análisis de riesgos?

Primero, debe saber que hay dos categorías generales de riesgo: riesgos puros y riesgos especulativos.

Riesgos puros

En primer lugar, los riesgos puros son aquellos en los que no existe la posibilidad de obtener beneficios. Es decir, sus consecuencias siempre serán negativas, como en el caso de los accidentes laborales, por ejemplo.

Además, los riesgos puros se dividen según los tipos de amenazas.

Son ellos:

- Riesgos para las personas: se trata de accidentes laborales y enfermedades, que a su vez ponen en riesgo la integridad física o la vida de los empleados.

- Riesgos de responsabilidad: engloba situaciones que dan lugar al pago de indemnizaciones a terceros, como daños ambientales, accidentes causados por brechas de seguridad, entre otros.

- Riesgos de propiedad: consiste en daños al equipo, robo, incendio o cualquier otro riesgo que dañe la propiedad o la propiedad de la empresa.

Riesgos especulativos

Los riesgos especulativos, por otro lado, son aquellos que, como resultado de la toma de decisiones, pueden resultar tanto en ganancias como en pérdidas.

Por ejemplo, una inversión. En este caso, existe cierta dificultad para calcular con precisión el resultado de una decisión o evento. Por tanto, los riesgos especulativos se pueden dividir en:

- Político: tiene una relación directa con la estabilidad política del mercado en el que opera. Incluye cambios en la legislación, por ejemplo.

- Administrativo: abarca un conjunto de toma de decisiones. Por tanto, se subdividen en riesgo de mercado, riesgo financiero y, finalmente, riesgo de producción.

- Innovación: involucra cuestiones relacionadas con los avances tecnológicos, que pueden promover ganancias o hacer que los productos y métodos se vuelvan obsoletos.

¿Cuáles son las calificaciones de riesgo?

Es posible que no lo sepa, pero calificar un riesgo también implica la probabilidad de que ocurra un riesgo, así como su gravedad.

Probabilidad de riesgo

El análisis de riesgos tiende a considerar las posibilidades de que se produzca un riesgo, además de clasificarlas de la siguiente manera:

- Frecuente: se cree que el riesgo ocurre varias veces durante la operación;

- Probable: se espera que el riesgo ocurra al menos una vez durante la operación;

- Remoto: No se esperan sucesos remotos, sin embargo, son posibles.

- Extremadamente remotas: las posibilidades de que suceda algo son prácticamente teóricas;

- Improbable: clasifica los sucesos que, aunque improbables, no deben descartarse.

Gravedad del riesgo

Las consecuencias del riesgo determinan su nivel de gravedad. Así, la gravedad de los efectos de una determinada situación se puede clasificar en:

- Insignificante: consiste en eventos leves, es decir, que causan pequeños daños al medio ambiente, así como a los equipos y trabajadores, con un rápido retorno a la operación después de una evaluación médica.

- Marginal - genera invalidez parcial, luz al trabajador, equipo o instalaciones. En caso de daños al medio ambiente, la recuperación es más fácil y las pérdidas económicas son pequeñas.

- Crítico: involucra eventos que generan lesiones graves a los trabajadores, así como pérdida parcial de equipo, daños graves al medio ambiente y pérdidas económicas.

- Catastrófico: se trata de un daño grave, que incluye la incapacidad total y también la muerte de los colaboradores. También implica daños irreparables al medio ambiente, pérdida total de equipos, importantes pérdidas económicas, entre otros.

¿Cómo hacer un análisis de riesgos eficiente?

Ahora que sabe qué es un análisis de riesgo, así como sus calificaciones, es hora de hacer su propio análisis de riesgo.

Para ello, hemos preparado 4 sencillos pasos para que puedas salir de aquí sabiendo cómo hacer un análisis en la práctica.

Verifica:

1- Definir la situación a analizar

La clave para un análisis eficaz es definir la situación. Así que recuerde analizar una situación a la vez. En otras palabras, nunca intente hacer un solo análisis para varias situaciones.

Después de todo, cada situación tiene una consecuencia diferente. Por tanto, desglosa tus procesos en las distintas situaciones que los componen y analiza cada acción a su vez.

2- Determinar los posibles riesgos de la situación

Una vez definida la situación, determine qué riesgos podrían ocurrir. Para definirlo más fácilmente, haga la siguiente pregunta: ¿qué puede salir mal? Además, es posible que haya notado a lo largo del texto que puede ocurrir más de un riesgo para cada situación, ¿verdad? Incluidos los riesgos con resultados positivos.

En este caso, si desea incluirlo en su análisis, debe hacerse la siguiente pregunta: ¿cuáles son las consecuencias positivas, que están fuera de la planificación, pero que podrían surgir durante el proceso?

3- Califica el grado de cada riesgo

Luego, vuelva a los riesgos que determinó y califique una calificación para cada uno. La mejor parte es que no es necesario establecer ese grado de la nada. Porque hay un cálculo para esto. Vea:

Probabilidad de ocurrencia y gravedad del daño

Representar cada uno de estos factores con un número dentro de una escala, por ejemplo, 1 - 2 - 3

Esto hace que sea mucho más fácil priorizar las acciones con el mayor grado, es decir, más probabilidades de que sucedan y generen daños más graves.

Por otro lado, los riesgos que tienen menos probabilidades de ocurrir y un solo género de baja gravedad pueden analizarse más a fondo.

4- Dibujar planes de acción para cada riesgo

Ha llegado el momento de saber actuar en cada situación de riesgo. Generalmente, la gerencia usa 5 tipos de estrategia de acción:

- 1- Aceptar

- 2 - Evitar

- 3 - Transferencia

- 4 - Mitigar

- 5 - Explorar

Consulta las características de cada uno de ellos, así como en qué situación aplicar:

Aceptar: solo hará algo si, o cuando, se produzca el riesgo. Este tipo se aplica a riesgos de menor grado. Por tanto, no merece la pena dedicar tiempo, recursos o esfuerzo a resolverlos.

Evitar: a diferencia de la estrategia anterior, esta cambia completamente el plan de acción. Después de todo, su objetivo es evitar cualquier posibilidad de que se produzca un riesgo. Esta es una alternativa más adecuada para riesgos de alto grado.

Transferencia: consiste en transferir los riesgos a otra empresa. Es decir, subcontratar los riesgos a otra empresa que pueda realizar esa actividad.

Así, otra empresa puede ser considerada responsable por errores, fallas, accidentes, entre otros.

Mitigar: implica intentos de reducir el grado de riesgo. No está tan garantizado como la estrategia de evitar el riesgo por completo, sino más bien un intento de mitigarlo.

Ésta es una buena alternativa cuando el riesgo representa una pérdida muy grande.

Explorar: se utiliza cuando el riesgo tiene un impacto positivo. En este caso, el foco es incrementar el grado de riesgo para explorar todas las oportunidades que genera.

¿Cuáles son las herramientas para realizar análisis de riesgos?

Hay una serie de herramientas que se utilizan para el análisis de riesgos. En algunos casos, se recomienda utilizar incluso más de uno de ellos.

Teniendo esto en cuenta, enumeramos aquí las principales herramientas utilizadas para este tipo de análisis. Conoce cada uno de ellos, así como sus principales funciones:

What If

Literalmente, What If significa "¿Qué pasaría si?" en español. Por tanto, es necesario cuestionar escenarios con esta pregunta. Así, a partir de las respuestas, es posible identificar y analizar los riesgos.

Utilizar esta herramienta es muy sencillo. Simplemente reúnase con su equipo y pregunte posibilidades, como: "¿Qué pasa si un empleado deja la producción en medio del proceso?" o “¿Qué pasa si la empresa competidora lanza un producto similar al nuestro?”.

PFMEA

Brevemente, PFMEA son las siglas de Process Failure Mode y Effective Analysis, que se puede traducir como Failure Mode and Effect Analysis. Para analizar un riesgo de PFMEA, basta con preparar una tabla que exprese los posibles riesgos, dividiéndolos en tres indicadores. Son ellos:

Gravedad - impacto del riesgo

Ocurrencia - probabilidad de riesgo

Detección - fácil de ver el problema

Más adelante, debe describir la gravedad en cuatro columnas. Son ellas:

-

Requisitos

-

Modo de falla potencial

-

Efectos de falla potencial

-

Indicador de gravedad, establecido de 1 a 10, siendo 10 la pérdida total de un producto.

Luego, describa la ocurrencia entre tres columnas:

-

Causas potenciales de fallas

-

Soluciones preventivas

-

Establezca un indicador de probabilidad de 1 a 10, donde 10 significa muy frecuente.

Finalmente, la detección de riesgos se realiza en dos columnas. Son ellas:

-

Control de detección: ¿cuáles son las estrategias para percibir los riesgos?

-

Establezca un indicador de percepción del 1 al 10, donde 10 significa una detección muy difícil.

Así, con estas tres variables, se puede calcular la prioridad de riesgo, es decir, el RPN (Número de Prioridad de Riesgo).

El RPN no es más que la multiplicación de indicadores de gravedad, ocurrencia y detección. Por tanto, un riesgo de gravedad 10, ocurrencia 5 y detección 1 tiene un RPN de 50, por ejemplo.

Entonces, si el mismo riesgo se vuelve difícil de percibir, y su detección aumenta a 3, consecuentemente su RPN se triplica, llegando a 150. Esto eleva considerablemente su prioridad.

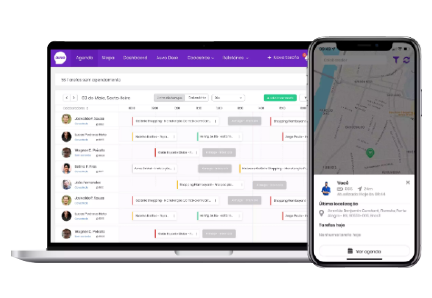

Sistema de gestión

Debo contarte un secreto. La mayoría de las empresas hoy en día confían en los sistemas de gestión no solo para aumentar la productividad del personal, sino también para monitorear los procesos.

Pero qué significa eso? De hecho, al utilizar un sistema de gestión, puede acceder al historial de actividades y estar al tanto de todo lo que hacen los trabajadores a lo largo del día.

En consecuencia, el análisis de riesgos se puede realizar de forma más rápida e incluso más asertiva. Con eso en mente, 2Workers es una herramienta de gestión desarrollada para facilitar la vida de los prestadores de servicios.

Especialmente cuando se trata de análisis de riesgos, recopilación y organización de información, ya sea a través de informes, registro de equipos o incluso respuestas a encuestas de satisfacción. ¿Quieres saber más sobre 2Workers? Programe una demostración gratuita y cambie la historia de su negocio con una herramienta inteligente y de bajo costo.

Gabriel Moraes

Founder da Auvo, solução especialista em ajudar empresas de field service. Com mais de 2500 clientes em 16 países do mundo.

%20(Copy)%20(5).webp)